Inheritance tax的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦寫的 Bloomsbury Professional Inheritance Tax 2022/23 和呂旭明(PeterLu)的 Estate Planning by U.S.Trusts美國信託與跨境傳承都 可以從中找到所需的評價。

這兩本書分別來自 和哈佛人所出版 。

中信金融管理學院 企業管理學系金融管理碩士在職專班 江彥若所指導 吳藝碧的 公共設施保留地免徵土地增值稅申報之探討─以臺南市都市土地為例 (2021),提出Inheritance tax關鍵因素是什麼,來自於土地增值稅、公共設施保留地、職權調查、協力義務。

而第二篇論文逢甲大學 財經法律研究所 林俊宏所指導 李惠娟的 家族辦公室發展及其監管制度 (2021),提出因為有 家族辦公室、家族企業、企業傳承、公司治理、金融監管的重點而找出了 Inheritance tax的解答。

Bloomsbury Professional Inheritance Tax 2022/23

為了解決Inheritance tax 的問題,作者 這樣論述:

Inheritance Tax 2022/23 provides a clearly structured analysis of the major inheritance tax (IHT) provisions together with the tips and planning techniques needed to apply them successfully and to avoid potential pitfalls. This authoritative guide to IHT helps you navigate progressively through t

he complexities of an increasingly difficult subject. It starts with the basic rules and principles before looking at topics in more depth. Whatever your level of expertise and experience, this book will be a valuable addition to your practice library. The new edition is updated in line with recent

case decisions, revised guidance from HMRC and the provisions of Finance Act 2022.

公共設施保留地免徵土地增值稅申報之探討─以臺南市都市土地為例

為了解決Inheritance tax 的問題,作者吳藝碧 這樣論述:

政府為實現都市計畫之均衡發展,在規劃都市藍圖時,依都市計畫法在都市計畫地區範圍內,將很多私人土地規劃成公共設施用地。此種用地在未經取得前,即為公共設施保留地,由政府逐年編列預算辦理徵收。至需用地機關依法取得前,此期間即為「保留期間」,該期間短則數年,長則數十年,然政府都總以經費不足為由,遲遲未能辦理徵收及補償工作。又該土地一旦被劃設為公共設施保留地,土地利用即受限制,市場交易機會及價值大幅降低,致使地主長期蒙受損失,故政府對土地所有權人於財產權方面之特別犧牲,於現行相關稅賦上(例如:在遺產贈與稅、所得稅、地價稅、土地增值稅等)都訂有相關的租稅減免補償規定。本研究主要以上述公共設施保留地相關租

稅減免中,以現行實務上稽徵程序爭議較多且牽涉層面較廣的土地增值稅減免申報予以深入探討。源起所有人持有公共設施保留地期間,在未被徵收前之移轉,依土地稅法第39條第2項規定,准用被徵收之土地,免徵其土地增值稅,雖法有明文規定免徵,但卻賦予人民於移轉時必須自行提出申請,且需檢附使用分區證明書,始得適用之,然而土地使用分區為何,如不是主管都市計畫的政府機關可以知之甚詳,一般人怎會知悉,更不知可以提出優惠稅率之申請,致衍生後續政府不當得利,人民請求退稅之行政救濟案件頻傳。本研究方法主要運用問卷調查法,以臺南市民為調查對象,並以SPSS為分析工具進行問卷分析研究,主要是希望能知悉現階段公共設施保留地被徵收

前之移轉,民眾對於土地增值稅一般申報、公共設施保留地免徵土地增值稅申報之瞭解程度以及對稽徵機關辦理申報作業之滿意度為何,以及探究不同人口統計變量對土地增值稅一般申報、公共設施保留地免徵土地增值稅申報瞭解程度以及民眾對稽徵機關辦理申報作業之滿意度是否有顯著差異,以期提供政府機關加強宣導,並作為簡化稽徵程序及提昇服務品質之參考。研究結果顯示:不同職業在「土地增值稅一般申報瞭解程度」及「公共設施保留地免徵土地增值稅申報瞭解程度」變量有顯著差異;其中,稅務專業代理人的受測者對此兩稅務申報瞭解程度明顯高於其他職業的受測者。因此,本研究建議:民眾在面對土地增值稅申報問題時,委託稅務專業代理人處理可避免納稅

人、稅捐稽徵機關人員因認知落差而溝通不良、爭吵、糾紛,甚至導致訴訟;進一步創造納稅人、稅捐稽徵機關雙贏局面。

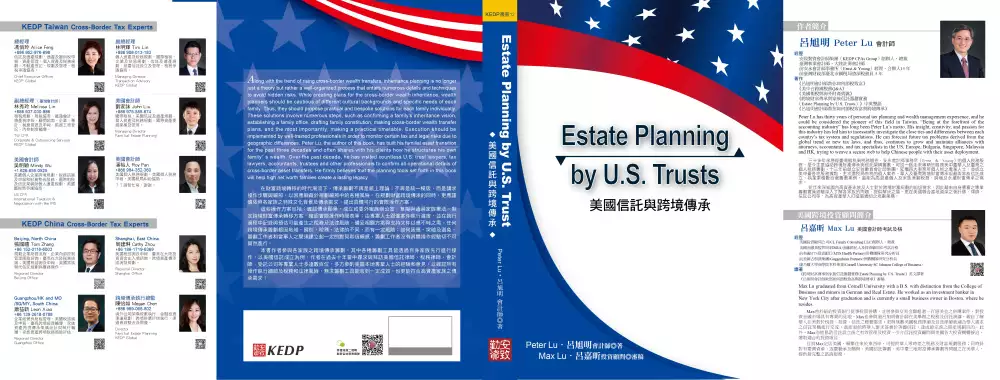

Estate Planning by U.S.Trusts美國信託與跨境傳承

為了解決Inheritance tax 的問題,作者呂旭明(PeterLu) 這樣論述:

(本書為2019年《跨境財富傳承與家族信託籌劃實務》之更新精簡版) 首創專業書籍中英文對照書寫模式,搭建世代間溝通橋樑 真實呈現亞洲家族傳承實際困境,具提早防範之警示作用 站在各世代立場審視問題,提升創富者與傳承人間之共識 具體跨境傳承工具與實務操作程序,減少跨世代傳承紛擾

家族辦公室發展及其監管制度

為了解決Inheritance tax 的問題,作者李惠娟 這樣論述:

「富過三代、百年傳承」是所有家族企業的夢想。臺灣部分的家族企業由於事先未做好傳承規劃,並無接班人才帶領家族企業成長,導致後續家族內部紛爭、進而危害家族財富與公司治理。隨著台灣財富逐年增長,家族企業也開始意識到傳承規劃的重要,紛紛尋求專家為其設立家族辦公室,或針對某些需求諮詢專家意見,導致了家族辦公室服務的需求日益增加。 「家族辦公室(Family Office,FO)」在歐美行之有年,專為富裕家族提供投資、稅務及法律等服務,管理並分配其家族資產,使其資產能有效利用,家族事業能永續傳承,維持家族成員既有利益,進而創造財富分享成員,更甚者亦能善盡社會責任義務,回饋大眾。 家族辦公

室是否要監管,又該如何進行監管?目前在各先進國家與地區各有不同的做法。本研究計劃即就幾個華人家族辦公室設立最多的國家和地區,例如:美國、新加坡、香港等地,同時也是全球家族辦公室的匯集地,來探討各地區的監管政策及其採取鼓勵發展的措施;並拜訪相關業界的專家們進行深度訪談,以了解台灣目前家族辦公室的運作情形,及對產業監管的意見。進而從現有的法律規定來檢視目前家族辦公室的運作模式,以期能提出符合一般台灣民眾期待、維護公眾利益,且未來在監管上可行的方式,能作為台灣家族辦公室在其設立及運作上監管的具體建議。